与上市公司三亿对赌,经两审审理尘埃落定

——另类对赌争议的办案手记

— 文/ 陈加曹 林维钢 —

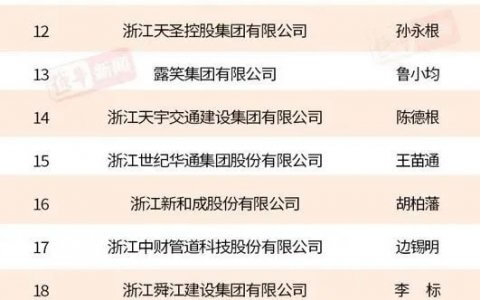

近日,泽大所高级合伙人陈加曹律师、二级合伙人林维钢律师承办的争议总金额高达三亿余元的对赌案件获得浙江省高院二审胜诉支持,成功为委托人挽回上亿损失。据了解,本案的相对方系国内某知名上市公司,该上市公司起诉要求被并购18方目标公司原股东支付业绩对赌补偿金额三亿余元。陈加曹、林维钢律师代理其中的15方被并购目标公司原股东参与应诉,获得了良好的效果。

这起对赌案件到底有哪些与众不同?从该起案件中我们又有哪些启示?下文为本案承办律师撰写的办案手记,为大家揭开上亿对赌案件的神秘面纱!

一、起因:急转直下的业绩

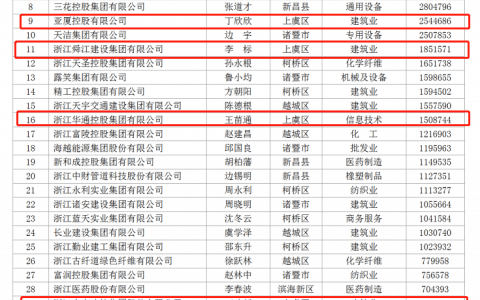

某上市公司与案涉争议的18方股东签署《发行股份及支付现金购买资产协议》,上市公司支付对价10.2亿元,购买标的公司100%股权。在上市公司收购股权后,标的公司仍交由被并购方中的经营团队进行经营。在协议中,交易双方对未来三年实现净利润约定为2016年6800万元、2017年8000万元、2018年9500万元,并约定了若未能实现目标利润的“对赌筹码”。

在对赌期的前两年,标的公司分别完成了承诺净利润的90%及80%。等到第三年,标的公司亏损1445.96万元,完成承诺净利润的-15%。交易各方均未料想到标的公司年度实现净利润会出现负值,《发行股份及支付现金购买资产协议》中也无法直接明确地找到此种情况的补偿方式,由此各方对补偿金额产生巨大争议。

上市公司发布公告,要求被并购方向上市公司补偿股份21332667股(并购时股价15.14元/股),支付1900万元现金补偿款,退回分红571余万元。被并购方其中3方股东认为上市公司干预目标公司经营,导致业绩下降上市公司负有责任,因此不同意给予任何形式的补偿。其中的15方股东经权衡利弊后,同意以第三年对赌筹码,整个交易对价的约40%作为补偿手段。

二、争议:一个计算公式引发的“大案”

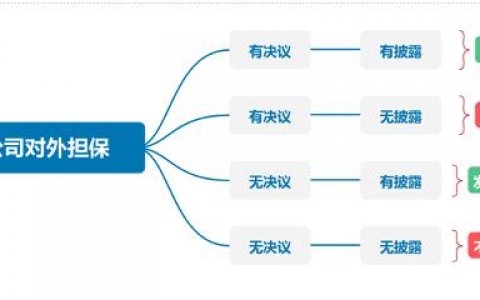

交易各方在《发行股份及支付现金购买资产协议》中约定的最差情况是:当实现净利润小于80%时,应补偿金额=承诺净利润-实现净利润;补偿方式为股份补偿,应补偿股份数=(1-实现净利润÷承诺净利润)X当年度对应的股份数。此外,协议中另有约定:虽有业绩补偿的约定,若发生减值补偿时,应当遵照减值补偿条款执行。

在净利润出现负值时,上市公司认为的业绩补偿方案是:直接将实现净利润代入上述公式得出应补偿金额折合人民币约为三亿元;被并购方认为实现净利润出现负值时,公式中的实现净利润除以承诺净利润应确定为零,由此计算的补偿金额折合人民币约为两亿元,两者差距近一亿元。

三、问诊:律师的应对和策略

其中的15方被并购股东经咨询多家律所,均认为15方股东胜诉概率较小。经办律师接手委托后,详细听取了案件,查找并研判了类以案例,详细制定了本案谈判和诉讼的策例,并与并购方进行协商谈判。

争议双方通过多轮谈判,确定对于无争议部分通过和解处理,争议部分交由法院裁决的分步解决问题策略。

最后,杭州中院一审、浙江省高院二审基本确认经办律师对于案件处理的思路和结果。

四、起诉:业绩补偿与减值补偿的关系?

因交易各方对补偿金额存在巨大争议,无法协商一致,上市公司向某中院提起诉讼。本案经多次开庭审理,各方均充分表达了己方观点,并提交了相关证据予以支持。

一审法院结合合同文义、业绩补偿与减值补偿的关系、各方协议订立过程中形成的合同文本等因素,认定应当以当年度对应的未解禁股份数为限进行补偿,不需要额外进行补偿。上市公司对于15方股东的部分请求被驳回。

五、上诉:业绩对赌与价值对赌应有所区别?

上市公司不服一审判决结果,其认为业绩对赌和价值对赌属于相对独立的对赌方式,不应混淆。

二审法院经过审理认为:当事人对合同条款对理解有争议的,应当按照合同所使用的词句、合同的有关条款、合同的目的、交易习惯以及诚实信用原则,确定条款的真实意思。综合上述因素来看,原审判决认定业绩补偿以当年度未解禁股份为限并无不当,维持一审判决驳回上市公司的上诉请求。

至此,我方当事人最终获得胜诉生效判决。

特别说明:承办人已对案件相关事实做了简化和技术处理

作者简介:陈加曹:律师、高级合伙人、建筑工程与房地产工作室;林维钢:律师、二级合伙人、建筑工程与房地产工作室

微信扫一扫

微信扫一扫